Bankaların karlılıkları ve yapılması gerekenler

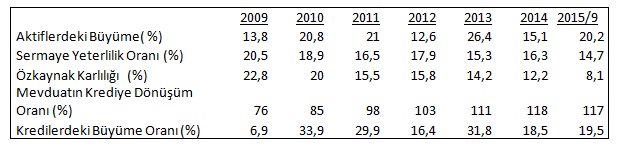

Bilindiği üzere bankaların karlılıkları ile ilgili son dönemlerde önemli tartışmalar meydana gelmiş hatta bu tartışmaya Başbakan Yardımcısı da katılarak kamu bankalarının daha az kar ederek orta direğe destek vermelerini önermiştir. Son 7 yıllık dönemde bankaların aktifleri, özkaynak karlılıkları, sermaye yeterliliği oranları ve kredilerdeki büyüme oranları ile ilgili gelişmeler aşağıdaki tabloda verilmiştir. Bu bilgiler BDDK nın yayınlamış olduğu istatistiklerden alınmıştır.

Tablodan görüleceği gibi 2009 yılından 2015 yılına kadar özkaynak karlılığı %23’lerden %8’e düşmesine rağmen 2015 yılı hariç özkaynak karlılığı hep enflasyonun üzerinde kalmış sermaye yeterlilik oranı ise %20’den %15’e gerilemiştir. 2015 yılının son çeyreğinde de bu durum devam ederse özkaynak karlılığının enflasyonun altında kalması riski mevcuttur. Bu durum bankacılık sisteminin kuvvetli yapısını aşıdırmaya başlayacaktır.

Bu 7 yıllık dönem içerisinde bankaların özel sektör ve kamuyu fonlamasına bağlı olarak sektörün aktif büyüklüğündeki büyüme %14’den %20’ ye ulaşmıştır. Bu dönem içerisinde kredinin mevduata dönüşüm oranı % 76’dan % 117’ye yükselmiştir. Bankaların aktiflerindeki bu hızlı büyüme ve kredininin mevduata dönüşüm oranının %117’ye çıkmasının önemli bir nedeni sektörün özkaynak karlılığının iyi olması ve sermaye yeterlilik oranının yüksek olmasından kaynaklanmaktadır. Bu sayede bankalar yurt dışından oldukça uygun koşullarda borçlanma imkanına sahip olmakta ve yurt dışından borçlanma yolu ile elde ettikleri bu kaynakları ekonomiye kredi olarak aktarmaktadırlar. Bankacılık sektörünün son yedi yıldaki bu performansı nedeniyle GSMH’da son yedi yılda ortalama %5 civarında büyüme kaydedilmiştir. Bankaların mali yapısındaki oluşacak olan bir bozulmanın maliyetinin daha fazla olması kuvvetle muhtemeldir. Bankacılık sektörü dışında yurt dışından tahvil ve bono yolu ile borçlanarak kaynak yaratan şirket sayısı bir elin parmakları kadar azdır ve borçlanma maliyetleri oldukça yüksektir. Yurt dışından borçlanma ancak bankacılık sektörü aracılığı olabilmektedir ve uygun koşullarda olmaktadır. Hele hele bozulan ekonomik ve finansal iklim nedeniyle şirketlerin yurt dışından doğrudan borçlanma imkanı gittikçede daralmaktadır. Bu nedenle bankacılık sektörünün güçlü olmasının, yurt duşından uygun koşullarda kaynak bulunması ve bu kaynakların ekonomiye aktarılması açısından, önemi büyüktür. Diğer taraftan da bankalarında elde ettikleri bu kısıtlı kaynakları uygun koşullarda büyük ölçekli şirketlere aktarmalarının yanında biraz daha disiplinli çalışarak ve şirketleri daha iyi etüd ederek ve biraz da risk alarak KOBİ düzeyinde daha verimli sektörlere ve şirketlere de biraz daha uygun şartlarda aktarmaları gerekmektedir. Çünkü KOBİ’ lerin borçlanma maliyetleri oldukça yüksektir. Büyük ölçekli şirketlerinde sermaye piyasalarına yönlenmeleri ve kaynaklarının bir bölümünü buradan çok daha uygun şartlarda elde etmeleri gerekmektedir.

-

11 Ocak 2021, Pazartesi

2021 yılı ve sonrasında dünyanın karşılaşacağı önemli riskler

Devamını Oku -

01 Eylül 2020, Salı

Yunanistan ekonomisi ve Avrupa Birliği’nin desteği

Devamını Oku -

13 Nisan 2020, Pazartesi

IMF’den kaynak temini ve muhtemel şartlar

Devamını Oku -

09 Mart 2020, Pazartesi

Küresel risklerin gerçekleşmesi

Devamını Oku -

25 Kasım 2019, Pazartesi

Metal fiyatlarındaki dalgalanmalar ve fiyat risk yönetimi

Devamını Oku - 22 Temmuz 2019, Pazartesi Devamını Oku

-

27 Mayıs 2019, Pazartesi

Türkiye’nin risk primindeki artış ve ekonomik beklentiler

Devamını Oku -

07 Mart 2019, Perşembe

Merkez Bankası’nın faiz kararı ve bütçe dengesi

Devamını Oku -

21 Ocak 2019, Pazartesi

Üfe ve Tüfe farkının kapanması

Devamını Oku -

12 Aralık 2018, Çarşamba

Startupların gelişmesi ve başarılı olması

Devamını Oku

- BANKA HİSSELERİ

-

Hisse Fiyat Değişim(%) Piyasa Değeri AKBNK 50,35 0,50 261.820.000.000,00 ALBRK 6,25 0,00 15.625.000.000,00 GARAN 105,70 -1,03 443.940.000.000,00 HALKB 20,58 3,83 147.862.732.104,36 ICBCT 13,05 7,23 11.223.000.000,00 ISCTR 11,25 -1,06 281.249.662.500,00 SKBNK 5,31 0,95 13.275.000.000,00 TSKB 11,13 -0,71 31.164.000.000,00 VAKBN 21,52 1,03 213.390.631.174,96 YKBNK 23,56 -0,51 199.012.528.251,04

ABD borsaları düşüşle kapandı

ABD borsaları düşüşle kapandı

Avrupa borsaları günü yükselişle...

Avrupa borsaları günü yükselişle...

BofA, Türkiye CDS'lerinde satış...

BofA, Türkiye CDS'lerinde satış...

Kuzey Koreliler 5 milyar dolar kripto...

Kuzey Koreliler 5 milyar dolar kripto...

Pimco, Türk tahvillerinde satış...

Pimco, Türk tahvillerinde satış...

CEO, JPMorgan’da satışa geçti

CEO, JPMorgan’da satışa geçti