1. 3.600 TL’lik konut kira geliri istisnasından kimler yararlanamaz?

Beyannamesini; 25 Mart’a kadar vermeyip sonradan (denetim sonucu) vergisini ödeyecekler yararlanamıyor. Maliye’nin radarına takılanlar; hem vergisini cezalı ödeyecek, hem vergi hesabında 3.600 TL’lik istisnayı düşemeyecekler.

3.600 TL’lik istisna konut kira gelirleri için düzenlendiğinden, işyeri kira geliri olanlar istisnadan yararlanamıyor. Aynı dönemde; hem işyeri hem konut kirası elde edenler, konut kira vergisinin hesabında 3.600 TL’yi gelirinden düşebiliyor.

Ticari, zirai veya mesleki kazancı nedeniyle gerçek usulde gelir vergisi mükellefi olan, esnaf, tüccar, doktor, avukat vb. kişiler de istisnadan yararlanamıyor.

Ayrı ayrı veya birlikte elde ettiği ücret, menkul sermaye iradı, gayrimenkul sermaye iradı ile diğer kazanç ve iratlarının tutarı yıllık 106 bin lirayı aşanlar da istisnadan yararlanamıyor

Bir konuta birden fazla kişinin ortak olması halinde, bu konuttan elde edilen kira gelirlerinin vergilendirilmesinde, her bir ortak, 3.600 TL’lik istisnadan ayrı ayrı yararlanabilecekler.

2. Kiracının ödemediği (kiracıdan alınamayan) kira beyan edilecek mi?

Ev sahiplerinin (veya işyeri sahiplerinin) kiracılarından tahsil edemedikleri kiralar varsa, alınamayan bu kiralar beyannameye de dahil edilmeyecek, vergisi de ödenmeyecek. 2015’de peşin tahsil edilen gelecek yıla ait (2016) kira geliri varsa, ertesi yıl (2017) Mart’da beyan edilecek. Eğer 2015’de; önceki yıla ait (2014) kira bedeli gecikmeli olarak kiracıdan tahsil edilmişse, 25 Mart’a kadar verilecek beyannameye 2014 kira geliride dahil edilip vergisi ödenecek.

3. Akrabaların kira ödemeden oturduğu konutlarda vergi

“Yeğenimden para alacak değilim, kira almadığım halde vergi mi ödeyeceğim” sorusunun cevabı ‘vergi var’. Yeğen değil; amca, dayı, teyze, hala, kuzen de olsa farketmiyor, ‘vergi var’. “Kira alınmamışsa vergisi nasıl hesaplanacak” derseniz, emsal kira bedeli (emlak vergi değerinin yüzde 5’i) üzerinden vergisi ödenecek.

“Tapuda benim adıma kayıtlı evimde kızım ve damadım oturuyor, tabiki kira da almıyorum, vergisi var mı?” sorusunun cevabı ‘vergi yok’. Anne, baba, çocuk veya kardeşin kira ödemeksizin oturduğu konut için, konut sahibi vergi ödemiyor. Aynı kişiye (yakınına) ikinci bir konutta tahsis edilmiş ise bu avantaj kalmıyor, emsal kira bedeli üzerinden ev sahibi (ikinci konut için kira almasa da) vergisini ödüyor.

4. Gurbetçiler kira geliri beyannemesi verecek mi? Vergi ödeyecek mi?

Gurbetçilerimiz için de; konut kira gelirleri yıllık 3.600 TL’yi aştığında vergi var, işyeri kirasında ise tutarı ne kadar olursa olsun vergi yok. İşyeri kirası elde eden gurbetçilerimiz beyanname de vermeyecekler.

OKUL FATURASI VERGİYİ AZALTIR

5. Çocuğumun özel okul faturası vergiyi azaltıyor mu?

Evet azaltır. Kira gelirinden dolayı beyanname verecek mükellefler gelirlerinden; 3.600 TL istisnayı ve gerçek/götürü gideri düştükten sonra vergiyi hesaplarken küçük çocuklarının eğitim masraflarını da indirebilirler. Dolayısıyla özel okul faturaları vergiyi azaltıcı bir etkiye sahiptir. Ancak bu özel okul faturası her durumda beyan edilen kira gelirinin yüzde 10’nu aşamıyor.

Eğitim masraflarının dışında; sağlık masrafları, özel sigorta masrafları, bağış ve yardımların beyannamede indirim olarak yer alabileceği (dolayısıyla ödenecek vergiyi azaltabileceği) hususu Gelir Vergisi Yasası’nın 89.ncu maddesinde (en fazla yararlanılabilecek oranlar belirtilerek) düzenlenmiştir.

6. Beyanname verenin kendisi, eşi ve çocuğunun sağlık masrafları vergiyi azaltır mı?

Sağlık harcamaları da (Türkiye’de yapılmış olmalı) aynı şekilde (gelirin yüzde 10’nu aşmayacak şekilde) vergiyi azaltıcı etkiye sahiptir. Söz konusu harcamalar mükellefin kendisi, eşi ve küçük çocuklarına ilişkin olmalıdır.

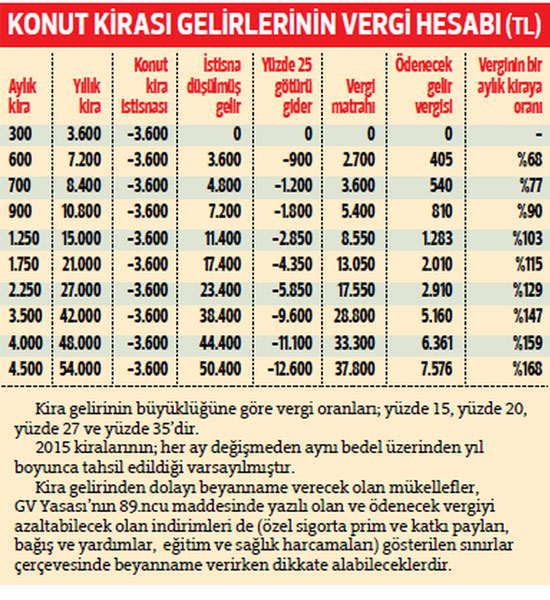

• Kira gelirinin büyüklüğüne göre vergi oranları; yüzde 15, yüzde 20, yüzde 27 ve yüzde 35’dir.

• 2015 kiralarının; her ay değişmeden aynı bedel üzerinden yıl boyunca tahsil edildiği varsayılmıştır.

• Kira gelirinden dolayı beyanname verecek olan mükellefler, GV Yasası’nın 89.ncu maddesinde yazılı olan ve ödenecek vergiyi azaltabilecek olan indirimleri de (özel sigorta prim ve katkı payları, bağış ve yardımlar, eğitim ve sağlık harcamaları) gösterilen sınırlar çerçevesinde beyanname verirken dikkate alabileceklerdir.

Yazdır

Yazdır